Как заработать на депозитах (книга)

Миронченко Станислав Станиславович

Аннотация

Эта книга о том, как сберечь и приумножить свои накопления с помощью депозитных банковских вкладов. Основное внимание уделено практической стороне дела. Предназначена для всех, кто желает грамотно и почти без риска стать рантье. Хотя книга основана на украинских реалиях, но выводы легко распространить и на российскую банковскую практику.

ВВЕДЕНИЕ. Для кого эта книга?

Эта книга для тех, кто хочет зарабатывать на депозитах значительно больше, чем среднестатистический вкладчик. Почему это возможно? Потому что у среднестатистического вкладчика нет настоящей стратегии и тактики. Он не владеет простыми, но действенными приемами вложения денег в депозиты.

Он не учитывает возможные риски. Он использует депозиты от случая к случаю, хотя фактор времени один из важнейших. Именно время накатывает снежный ком сложных процентов. Среднестатистический вкладчик постоянно в страхе за свои деньги. Он боится вкладывать деньги на срок больше трех месяцев или полгода. Очень зависим от мнений высказываемых журналистами и экспертами в газетах и журналах. Не успев забрать деньги с депозитного счета, как уже мечется по обменным пунктам, покупая валюту по заоблачному курсу или продавая себе в убыток. Обычный вкладчик не понимает, что мыслить экономически должны не только финансисты и экономисты, но и каждый из нас. Надеяться нужно не только на здравый смысл, но и на простые, эффективные экономические расчеты. Настолько простые, что они доступны даже тем, кто окончил лишь курс средней школы. Для успеха не нужно становиться экономистом. Нужно мыслить экономически. И этому можно научиться.

Я прочитал много книг о том, как заработать деньги на купле-продаже акций и облигаций, как заработать на разнице курсов валют на рынке FOREX. Но мне не попалось ни одной книги о том, как заработать на обычных депозитах. Видимо многие профессионалы считают это таким простым делом и невыгодным делом, что и говорить не о чем. Я с этим не согласен, что и подвигло меня на написание этой небольшой, но я надеюсь полезной книги.

Как же стать рантье? То есть человеком, который значительную часть своего общего дохода получает в виде процентов. Как можно реально заработать на депозитах? Ведь часто говорят, что депозиты это средство сберечь деньги, а не приумножить. Попытаюсь развеять это устоявшееся мнение.

Сразу на депозитах заработать трудно. Действительно, средняя ставка по наиболее популярным классическим депозитам примерно равна уровню годовой инфляции. В удачные годы она выше инфляции на несколько процентов. Что же получается? В среднем растет только номинальный доход? То есть доход, в котором не учтен уровень инфляции. Так возможно ли заработать, а не только лишь сберечь свои деньги?

Да можно! Деньги можно реально приумножить, если знать некоторые секреты работы с депозитными вкладами. Эти секреты и предлагаются в этой книге. Воспользуйтесь «магией» роста денег с помощью сложного процента и вам не придется в будущем соглашаться на любую работу, из-за того, что у вас нет денег. Они с некоторых пор будут у вас всегда. Маленькие неутомимые помощники, которые работают и днем и ночью без перерыва.

Часть 1. НАЧАЛО

Если вы, держа сейчас эту книгу в руках, собираетесь идти в банк, чтобы сделать депозитный вклад, то части 1 и 2 можно пропустить, но советую к ним вернуться позже. Самые важные части — это части 3 и 4. В них описываются виды депозитов, их преимущества и недостатки, а также методы оптимизации вкладов.

Откуда появляются свободные деньги. Советы.

Вы, как все люди, зарабатываете деньги. Затем деньги вы тратите на удовлетворение своих потребностей. Часть денег обычно стараются сохранить. В классических учебниках экономики советуют хотя бы 10% своего дохода сохранять. Для молодых здоровых людей, имеющих свое жильё и высокий доход, этого достаточно. Но обычно процент сохраняемого дохода гораздо выше. Например, в США в 2009 году этот процент равнялся 18%. В Германии в 1,5 раза больше — примерно 26-28%.

Для дополнительной информации приведу еще несколько цифр и тезисов. Цифры были взяты с сайта «Немецкая волна». В среднем каждый взрослый немец имеет накоплений на 150 000 евро (данные за 2009 год). Сюда, конечно, кроме депозитов входят и накопления в частных пенсионных фондах, деньги, вложенные в акции и облигации. Вполне приличная 2-х комнатная квартира стоила в ФРГ в 2009 году 50 000 евро. При этом 70% немцев живет в арендованном жилье. Жильё арендуют не от бедности. Во-первых, это европейская традиция, которая больше всех прижилась в Германии. Во-вторых, это дает немцам мобильность. Есть возможность легко менять своё место жительства. И это не влияет на желание накопить некоторую сумму денег. Деньги нужны, чтобы относительно молодым, а возраст 60-65 лет уже считается молодым, свободно тратить деньги на путешествия, здоровье, даже если доходы в течение жизни были относительно скромными. Большинству европейцев это удается. Давайте поучимся у европейцев лучшему.

Некоторые люди, семьи не могут сохранять деньги. Те, у кого их практически нет. Это по настоящему бедные люди. Те, кто с трудом удовлетворяет даже первоочередные потребности. Таких людей в Украине примерно 10-15%. Что делать таким людям? Молодым и зрелым людям нужно инвестировать в себя — прежде всего в образование. Искать работу, не падать духом. У них вся жизнь впереди. Через некоторое время они могут воспользоваться моими советами. Старики, к сожалению, могут надеяться только на родственников и помощь государства.

Если вы относитесь к остальным 85-90% людей, то это значит, что наверняка у вас после первоочередных потребностей остаются средства и на так называемые «менее необходимые потребности». Для вас и предназначаются несколько нижеследующих советов. Они не претендуют на полноту. Конечно, эти советы отражают взгляды автора и его менталитет. Но вы можете дополнять их самостоятельно. Коллективный опыт всегда самый полный.

Вот несколько советов о том, откуда взять деньги, чтобы их сохранять и приумножить.

Контролировать свои расходы. Европейцы имеют давнюю традицию ведения домашней бухгалтерии. Особенно популярным стало ведение доходов и расходов семьи после второй мировой войны. И понятно почему. Хотя приходилось считать вручную, традиция стала повсеместной. В конце семидесятых годов появились первые персональные компьютеры, которые позволяли автоматизировать семейные расчеты. В 80-х годах компьютеры начали победное шествие по Европе и Америке. Появились многочисленные программы домашней бухгалтерии, которые упрощают эти расчеты. Программы эти позволяли фиксировать расходы семьи и ее доходы. Сейчас такой бухгалтерией занимается свыше 90% европейских семей.

К сожалению, у нас ситуация иная. Семей ведущих домашнюю бухгалтерию около 5%. Да и те, всего лишь «плюсят и минусят», как говорил писатель Лесков. Иногда сбивают расчеты вручную. Но это требует больших затрат времени и поэтому скоро надоедает.

Автор этой книги имеет свой длительный опыт ведения домашней бухгалтерии. Я опробовал некоторые доступные мне компьютерные программы. И… они мне не понравились. Прежде всего, тем, что слишком обстоятельно подходили к своей задаче. При этом программы оказались негибкими. Были многочисленные недоработки и нестыковки. Возможно, сейчас все эти недостатки ликвидированы, но тогда я решил проблему самостоятельно. Разработал в программе Excel несколько электронных таблиц для расчета доходов и расходов. Таблицы сделаны таким образом, чтобы можно было вечером всего за нескольких минут внести нужные для расчета цифры и данные (в основном из чеков магазинов). Остальное электронная таблица выполняет самостоятельно. Автоматически строит графики и диаграммы, подбивает итоги за неделю, месяц, квартал, год. Сейчас у меня накопились данные за многие годы. Теперь я могу их проанализировать, выяснить насколько росли и падали расходы и доходы, как эти изменения были связаны с инфляцией. На своих экономических семинарах я делюсь своим опытом и электронными таблицами.

Некоторые думают, что ведение учета расходов и доходов семьи — удел людей бедных или прижимистых. Это большое заблуждение. Как раз успешные люди во многом успешны потому, что считают свои траты, доходы, сопоставляют их. Контролировать — не значит ущемлять себя во всех тратах. Это неразумно. Деньги, в конце концов, должны быть потрачены. И все-таки важно фиксировать свои траты, анализировать расход денег. Хорошо знать структуру расходов. Важно выяснить какие расходы обязательные, а какие второстепенные. Узнать, в какие периоды года дешевле купить тот или иной вид пищевых продуктов, сделав их запас. Если контролировать расходы, вы постепенно избавитесь от случайных, спонтанных покупок. Секретом Полишинеля является то, что многие книги и учебники по экономике потребления как раз и учат предпринимателей и торговцев тому, как увеличить количество спонтанных, неразумных покупок. А мы, в свою очередь, можем этому противодействовать — покупать только нужное.

Уменьшить сумму денег, которые хранятся на полке. Так или иначе, мы держим дома значительные суммы денег. При этом деньги обесцениваются. Инфляция быстро пожирает их. В отдельные годы инфляция в Украине достигает 17-26% за год. В 2004-2008 годах по данным МВФ только в 14 странах мира была средняя инфляция свыше 14%. В том числе и в Украине. В одной компании с нами — Иран, Ирак, Венесуэла, Мьянма и Зимбабве. В этих условиях часто даже деньги на депозитах теряют свою покупательную способность. Но инфляция — это еще не причина, чтобы потратить деньги на скоропалительные глупые покупки.

Для того, чтобы деньги были под рукой, но все же на полке — смените полку. Пусть это будет полка в банке. Есть вклады, которые имеют общее название «кошелек». Ими и следует воспользоваться. Пройдитесь в какой-нибудь прекрасный денек по окрестностям и зайдите в гости к тем банкирам, отделения которых находятся не далее чем в полукилометре от вашего дома (к сожалению, этот совет мало подходит для сел и маленьких городков). Попросите банковских работников объяснить, как и на каких условиях работает вклад «Кошелек» у них. Называться подобный вклад может иначе. Но должна быть одна общая черта у этих видов вклада — вы можете в любое время иметь доступ к своим деньгам. Многие отделения сейчас работают даже по субботам. С помощью банковской карточки можно снять деньги в выходные дни. После того, как определитесь с банком, откройте подобный вклад. Свободные средства, которые раньше были на домашней полке, храните там. Дома нужно оставить только необходимый минимум.

Многие скажут, что и сами об этом думали, но ведь банки так ненадежны. Банки и вправду в кризисное время ненадежны. Но не следует переоценивать эти риски. Тем более, что в кризисное время есть свои преимущества. Банки также страдают от кризиса. Чтобы привлечь ресурсы, предлагают высокие проценты, зачастую 20-25% годовых. И в этот благоприятный момент вы держите деньги дома, «потому что банки ненадежны». И напрасно. Многочисленные подсчеты за длительные промежутки времени показывают, что держать деньги дома на полке или в матрацах — хуже всего. Худшей стратегии нет! Разве что, с перепуга потратить их на товары и услуги, которые вам не нужны.

Научиться экономить. Давно известна поговорка — «Бедные экономят, богатые тратят». Однако эта пословица родилась в то время, когда бедный человек не мог вырваться из пут бедности. Сколько бы он ни работал, он оставался бедным. Математики говорят, что его положение было устойчивым. Современный «бедный» это далеко не тот бедный, который был раньше, поскольку уровень бедности постоянно изменяется. Кроме того, появились возможности изменения своего «бедного положения». Можно сменить работу, можно получить лучшее образование, можно заняться предпринимательской деятельностью. Во второй части пословицы сказано, что «богатые тратят». При этом подразумевается, что их благосостояние увеличивается. Но это же парадокс! Мы тратим деньги, а их количество увеличивается. Оказывается, под тратами подразумевается инвестирование. Богатый инвестирует с целью получить больший капитал. Вот теперь все стало на свое место. А классический бедняк, сколько бы ни экономил, все равно сэкономленное тратил на личное потребление, на потребление жизненно необходимых благ. Сейчас таких бедняков называют нищими. А вот бедняком считается тот, кто может полностью удовлетворить свои первоочередные потребности и частично менее необходимые потребности. У такого «бедняка» остаются некоторые свободные средства.

Когда я вывел в заголовок тезис — «научиться экономить», то подразумевал, что надо экономить на том, без чего можно безболезненно обойтись. А, сэкономив, превращать деньги в капитал. В самовозрастающую стоимость (привет Карлу Марксу ). Пусть они работают на ваше будущее. Сохранение и приумножение вкладов — это инвестирование, так как деньги приносят капитал, процент. Таким образом, я призываю использовать стратегию богатого. Стать рантье.

Рантье — это человек, который живет на проценты. Не сразу, конечно, а со временем. Ленин называл рантье «паразитом в квадрате». Простым паразитом, по его мнению, был капиталист, который эксплуатировал рабочих, но все же предпринимал какие-то управленческие и организационные действия. А рантье, мол, паразитировал идеально. Это неверно. В нашем случае, рантье отдал через посредничество банка свои деньги в кредит тем, кто сможет найти им лучшее применение и за это готов поделиться с вами и банком прибылью.

Одна из старейших английских пословиц — «пенни сэкономленное — есть пенни заработанное». Эту пословицу почти дословно постоянно повторяет один из богатейших людей планеты Уоррен Баффет: «Сэкономленное — это заработанное». Потом эту фразу отдали знаменитому герою мультфильма селезню-миллиардеру Мак-Даку. Согласитесь не зря миллиардер-селезень, который купается в водопаде золотых монет, вбивает эту истину в подсознание молодых американцев, представителей самой богатой страны на планете Земля.

Какие же простые правила экономии денег?

Отказаться от спонтанных покупок. Идя в магазин, составьте список нужных товаров и придерживайтесь его.

Изучать уровень цен и покупать равный по качеству, но более дешевый товар. Не покупайте товар, если он дублирует другой по своим функциям. Не покупайте товары, удовлетворяющие никчемные потребности.

Однако время от времени обязательно балуйте себя, не превращайтесь в маньяка экономии. Купите к празднику качественной красной икры, порадуйте родных наваристой ухой из форели. Съешьте плитку вкусного шоколада. Настоящий шоколад полезен и не вызывает кариеса (последние данные науки). .

Отказаться от всех товаров и привычек, вредящих здоровью. От алкогольных напитков, табачных изделий, нездоровых пищевых продуктов. Я не имею в виду тотальную экономию на всем. К примеру, автор абсолютно не пьет пиво. А кто-то считает пиво полезным и вкусным напитком. Я не буду доказывать свою позицию по каждому пункту. Я тоже могу ошибаться. Но знаю, что если целенаправленно придерживаться сформулированного правила, то это лучше, чем просто ни о чем не задумываться, пребывать в счастливом неведении. По статистике, тот, кто всю жизнь и пьет и курит, живет на четырнадцать лет меньше. Это как раз те годы, которые человек счастливо проживает на пенсии. Я предпочитаю после шестидесяти путешествовать, заниматься творчеством, воспитывать внуков, а не лежать на кладбище. Прошу прощения за столь резкие высказывания, но так истина усваивается быстрее.

Научиться вкусно и полезно готовить пищу дома. Избегать питания «на ходу». Питаться вне дома или вредно (фаст-фуды, еда всухомятку, пирожки, поджаренные на улице чуть ли не на артиллерийском масле) или дорого (ресторан). Если не будете есть все подряд, через некоторое время значительно и без усилий сэкономите на лекарствах.

Никогда не покупайте дорогостоящие вещи сразу. Нужно вначале провести маленькое маркетинговое обследование. По пути зайти в несколько магазинов, присмотреться к ценам, поговорить с консультантом. В рекламе обращайте внимание на характеристики товара, а не на хвалебные призывы. До покупки обязательно проведите поиск в Интернете. Если у вас до сих пор нет Интернета, срочно подключитесь и научитесь с ним профессионально работать. Профессионально — это значит, не обращая внимания на рекламу и пустопорожнюю информацию, провести квалифицированный поиск. Для начала зайдите на сайты поисковых систем Рамблера, Яндекса и Гугла. Найдите там гиперссылки, ведущую вас в справочную систему, и изучите ее. Научитесь расширенному поиску и работайте с ним. Используя Интернет, я покупаю вещи на 10-15% ниже, чем в соседнем магазине. Если речь идет о видеокамере, современном телевизоре с жидкокристаллическим или LED-экраном, то разовая экономия может составить до 1000 гривень. Пересылка же видеокамеры по почте обойдется в несколько десятков гривень. Попробуйте действовать так. Большинство богатых людей, вопреки распространенному мнению, именно так и поступает.

Специально для мужчин. Обращайте внимание на цены. У женщин эта привычка вшита в подсознание, видимо, генетически. Считайте, считайте и еще раз считайте.

Подумайте и вы продолжите ряд моих собственных правил и добавите свои. Разумная экономия — это процесс, который ставит во главу угла здоровье, творчество и ваше драгоценное время.

Прошу понять меня правильно. Я не за то, чтобы как фанатик, требовать и исполнять самому все правила без единого исключения. У меня дома тоже найдется для друзей бутылочка красного сухого. Несомненно, что юбилей не обязательно праздновать на кухне. Я всего лишь сторонник того, чтобы с некоторых пор эти правила сидели у вас в голове, и вы старались разумно их придерживаться. Чтобы экономический стиль мышления стал вам родным.

Еще одна важная мысль. Отказ от лишних трат, это не только экономия денег. Это и экономия времени. А время — это деньги. Ведь деньги, образно говоря, — это всего лишь законсервированное время. В любой момент вы можете вскрыть эти консервы. Например, уволиться с работы на время и отдохнуть, имея деньги на руках.

Как рассчитывают проценты.

В банковском деле принято оперировать не только суммами денег, но и процентами. Нужно различать процентную ставку (которую и указывают в договоре) и сам процент.

При расчетах используют дневную процентную ставку (при коротких по сроку сделках), процентную ставку за месяц, но чаще всего применяют годовую процентную ставку. Например, в договоре написано, что «сумма денег размещена под 16% годовых». Это означает, что размещенная сумма денег за год принесет дополнительный доход в 16% от первоначального вклада. Дополнительный доход в 16% из нашего примера и будет нашим процентом, или интересом.

Годовая процентная ставка в 1% принесет прирост суммы денег на один процент за год. Это может быть кредитный процент — в этом случае процент от суммы получает банк. А может быть процент от суммы депозита. В этом случае, деньги достаются вкладчику. Использование в финансовых расчетах «процентов годовых» объясняются его удобством и традицией.

Период, к которому привязана процентная ставка, называют периодом начисления. Этим периодом, как я уже отмечал, может быть день, месяц, год. Как правило — год.

Абсолютную величину дохода от предоставления денег в долг называют процентными деньгами, или процентом. Иногда применяют термин «интерес«.

Так как нас интересуют депозиты, то будем рассматривать примеры, касающиеся депозитов. Например, вы заключили депозитный договор под 17,5% ровно на один год (365 дней). Сумма размещенных средств — 15 000 гривень. Проценты начисляются один раз в месяц и переводятся на карточный счет. В первый и последний день договора проценты не начисляются (то есть, на самом деле, вам начислят проценты не за 365 дней, а за 363 дня — такая маленькая хитрость банка распространилась в последнее время). Этот депозит принесет за весь срок действия договора:

15000*17,5%*363/365=2610,62 (грн.)

Если проценты начисляют ежемесячно, то вы сможете снять начисленные проценты уже через месяц. Банк начисляет проценты за фактическое количество дней, отработанных вашими деньгами. Например, если деньги полностью отработали март месяц (31 день), то за март вы получите:

15000*17,5%*31/365=222,95 (грн.)

Чаще всего банки начисляют проценты не за срок от 1-го числа предыдущего месяца по 1-е число следующего месяца, а иначе. У банка может быть единый день для начисления процентов. Например, это — 25 число месяца. В случае, если этот день выпадает на праздничный или выходной, то проценты начислят на следующий за ним ближайший рабочий день. Это необходимо учитывать в расчете. Но за весь срок это будут те же 363 дня начисления, о которых я уже упоминал.

Когда проценты нарастают равномерно, пропорционально количеству отработанных дней, то они называются простыми.

Если у вас вклад с ежемесячным начислением процентов, то вы должны знать, что начисленные проценты перечисляются на текущий счет. Такой счет вам открывают при открытии первого вклада. Иногда этот счет открывают для одной из валют, иногда сразу на гривни, доллары, евро. На сумму денег, которая оказалась на текущем счете, проценты не начисляются. То есть, если проценты начисляются 25 числа месяца, а вы получили их 31 числа, то 6 дней ваши проценты будут просто пролёживать на текущем счете и обесцениваться. Вам это, конечно, может показаться несущественным, но я советую отказываться от такого рода рассуждений. Вспомните банкиров, которые спекулируя валютой, оперируют четвертыми знаками после запятой. Это немного, но для больших сумм существенно.

В последнее время начисленные проценты переводят на карточный счет. Это удобно и банку и клиенту. На деньги, находящиеся на карточном счете, чаще всего начисляются проценты, но процентная ставка по украинским меркам обычно невысока — максимально 4-5%.

Магия сложного процента

Наверное, вы заметили, что процентные ставки по вкладу на один и тот же срок в одном и том же банке различаются. Ведь в одном случае вам предлагают ежемесячную выплату процентов, а в другом — выплату процентов в конце срока. Процентная ставка по вкладу, по которому проценты выплачивают в конце срока, выше, чем у вклада с ежемесячной выплатой процентов. С чем это связано?

Банк понимает, что, получая проценты в конце срока работы вклада, вы отказываетесь от некоторых сумм денег, и поэтому предлагает вам больший процент. Но было бы неправильно думать, что эта разница в точности компенсирует ваши потери. Нет, в точности не компенсирует. Вернее, разница эта может колебаться и быть более выгодной или вам или банку. Более подробно этот вопрос рассматривается в этой книге в главе «Быстрая оценка равновыгодности вклада».

Если вы получаете проценты ежемесячно, то у вас есть возможность получать дополнительный доход и на полученные проценты. Можно пополнить данный вклад, а если это не предусмотрено договором, то пополнить другой вклад или заключить дополнительный договор. Есть вклады, которыми можно пользоваться свободно. Я называю их в этой книге термином «кошелек», хотя в банках они имеют разные названия. Эти вклады пополнять удобнее всего. И времени это занимает совсем немного.

Когда вы не тратите на себя полученные проценты, а «заставляете» их работать, то они сами начинают приносить доход. Вначале этот доход небольшой, но постепенно сумма нарастает. Такое нарастание первоначальной суммы вклада происходит по закону сложных процентов и называется капитализацией.

Некоторые банки предлагают вклады, которые предусматривают капитализацию процентов. Но процентная ставка по данному виду вкладов на 1-3% ниже, чем у стандартных вкладов с помесячным начислением процентов. Это для вкладчика уменьшает эффект капитализации. Удобство этого вклада состоит в том, что капитализация происходит автоматически, для этого не надо тратить время.

Правило. Если вы хотите получить от капитализации вклада максимальный эффект, то вы должны позаботиться об этом сами. Для этого нужно придерживаться очень простой тактики. Все полученные проценты, которые вам не нужны для текущих потребностей, нужно размещать на вкладах. И стараться не задерживаться с получением уже начисленных процентов.

В чем же состоит эффект сложных процентов? В том, что происходит экспоненциальный рост первоначальной суммы. То есть проценты рассчитываются по степенной функции. Книга задумывалась как простое пособие. Поэтому я не буду углубляться в математические подробности расчетов, а приведу один пример.

Рассмотрим два варианта. Первый вариант. Вы кладете на депозит сумму в 10000 гривень под 15% годовых с ежемесячной выплатой процентов. Срок депозита 10 лет. Такой срок нужен для того, чтобы ощутить эффект «снежного кома» сложных процентов. Проценты вы забираете ежемесячно и тратите на свои нужды.

Второй вариант. Вы кладете на депозит ту же сумму в 10000 гривень, но ежемесячные проценты капитализируете. То есть в день получения, пополняете свой депозит.

Для простоты расчета (и для любопытных, которые захотят проверить расчет) примем продолжительность финансового месяца в 30 дней, а финансового года в 360 дней. Рассмотрим, как будет происходить ежемесячная капитализация процентов за первый год. Результаты показаны в таблице N1. За первый месяц мы получим одинаковую сумму, но уже за второй месяц сложный процент принесет хоть скромную, но все же прибавку в 1,56 гривень. Прибавка растет и достигает после двенадцатого месяца 143,30-125,00=18,30 гривень. Всего за весь год работы сложных процентов принесет 107,55 грн.

|

Рост процентов за первый год Таблица N1 |

||

|

Месяцы первого года |

1 вариант (простой процент) гривень |

2 вариант (сложный процент), гривень |

|

1 месяц |

125,00 |

125,00 |

|

2 месяц |

125,00 |

126,56 |

|

3 месяц |

125,00 |

128,14 |

|

4 месяц |

125,00 |

129,75 |

|

5 месяц |

125,00 |

131,37 |

|

6 месяц |

125,00 |

133,01 |

|

7 месяц |

125,00 |

134,67 |

|

8 месяц |

125,00 |

136,36 |

|

9 месяц |

125,00 |

138,06 |

|

10 месяц |

125,00 |

139,79 |

|

11 месяц |

125,00 |

141,53 |

|

12 месяц |

125,00 |

143,30 |

|

ИТОГО |

1500,00 |

1607,55 |

А что же по годам? Результат «снежного кома» сложных процентов показывает таблица N2.

Результаты этой таблицы четко показывают, что с каждым годом капитализация полученных процентов приносит все больший доход. Но откуда же берутся эти деньги? Дело в том, что в первом варианте вкладчик изымает проценты и тратит на себя. Если в стране наблюдается инфляция, то капитализированные проценты, несомненно, частично обесцениваются. Впрочем, и проценты, полученные по 1 варианту, также частично обесцениваются. Как и первоначальный вклад. Если бы инфляции не было, то результаты, показанные в таблице N2, показывали бы реальное возрастание капитала. Но так не бывает. Такие высокие проценты, которые выплачивают банки в Украине, как раз и объясняются высоким уровнем инфляции. В среднем за 2000-2010 годы она измерялась двузначным числом, то есть превышала 10%. Только в 2002 году была дефляция и вклады принесли вкладчикам полноценную прибавку в 12-15%. Но это редкость в наших реалиях.

По моим многолетним наблюдениям и подсчетам — реально достичь в Украине средний процент по вкладу, который превосходит среднюю инфляцию на 4% за год.

|

Номинальный рост %% за десять лет |

Таблица N2 |

||

|

Годы |

1 вариант (простой процент) гривень |

2 вариант (сложный процент), гривень |

|

|

1 год |

1500,00 |

1607,55 |

|

|

2 год |

1500,00 |

1865,97 |

|

|

3 год |

1500,00 |

2165,93 |

|

|

4 год |

1500,00 |

2514,11 |

|

|

5 год |

1500,00 |

2918,26 |

|

|

6 год |

1500,00 |

3387,39 |

|

|

7 год |

1500,00 |

3931,93 |

|

|

8 год |

1500,00 |

4564,00 |

|

|

9 год |

1500,00 |

5297,69 |

|

|

10 год |

1500,00 |

6149,31 |

|

|

ИТОГО |

15000,00 |

34402,13 |

|

Впечатляющий результат. Не правда ли?

Как зарабатывают деньги банки

Все банки — это коммерческие учреждения, основная цель которых получение прибыли в интересах учредителей этого банка или государства (для государственных банков). Исключение составляет Национальный банк, цели которого иные.

Банки занимаются самыми разнообразными видами операций. Это кредитно-депозитные операции, валютные операции, купля-продажа ценных бумаг, страховые операции. Чаще всего банки специализируются на нескольких основных операциях. Если банк развивает все виды деятельности, то его называют универсальным.

Практически все банки занимаются кредитно-депозитными операциями. Чаще всего эти операции и дают львиную долю прибыли банку. Предоставление денег в кредит для банка является активной операцией, а принятие денег на депозит — пассивной. И в том и другом случае величина результатов и затрат может выражаться в процентах годовых. Общая сумма процентов полученных банком по выданным кредитам будет доходом банка. А общая сумма, выплаченная банком по депозитным договорам, являются его расходами.

Если вам попадется на глаза баланс банка (скорее всего вы увидите очень сокращенный баланс, можно назвать его презентационным), обратите внимание на итоговую строку в разделе «АКТИВЫ» — «кредиты и задолженность клиентов». Сумма напротив этой строки приблизительно даст вам сумму кредитов, которые банк отдал своим клиентам (юридическим и физическим лицам). Если сравнить эту цифру с общей суммой средств по балансу (валюта баланса), то можно приблизительно определить долю отданных кредитных средств в общих активах банка. Если эта сумма составляет 50 и более процентов, то это значит, что основной заработок банка это проценты, полученные от заёмщиков.

В разделе баланса «ОБЯЗАТЕЛЬСТВА» напротив строки «средства клиентов» вы найдете сумму средств, которые банк взял на депозит. Соответственно, это обязательства банка, а операции по расчетам с такими клиентами называются пассивными операциями. Пусть вас не вводит в обман такое название. Пассивными операциями банки занимаются очень активно, а иногда и агрессивно. Например, когда банку не хватает денег.

Если данные этих строк по активу и пассиву не слишком разнятся друг с другом, то это дополнительно свидетельствует, что банк соблюдает равновесие между суммой кредитов и депозитов.

Прибыль — это в общем случае разница между результатами и затратами. Часто такую прибыль называют в просторечии грязной.

Прибыль = Доходы — Расходы

Полученную прибыль банк использует, в том числе и на себя. Это и затраты на оплату труда банковских работников (у финансово-кредитных работников самая высокая средняя зарплата в Украине), на компьютерную и иную технику, расходы на аренду помещений и оборудования, расходы на строительство и покупку недвижимости и прочие затраты. После вычета всех затрат банка остается прибыль «к налогообложению». После расчета размера налога, его также вычитают из «грязной прибыли». Оставшаяся часть — есть та прибыль, которую банк показывает в балансе. Чем больше размер прибыли, тем лучше. Важны показатели абсолютного размера прибыли и относительного. Абсолютный размер измеряется в денежных единицах и характеризует финансовую мощь банка. Относительный размер прибыли — это отношение суммы полученной банком прибыли к одному из важнейших банковских показателей (собственному капиталу, размеру активов, размеру обязательств банка и т. д.). Относительный размер прибыли вычисляется в процентах и характеризует в идеале эффективность работы банка. Вопрос о надежности банка очень сложен. Каждый новый кризис, новые реформы в банковской сфере, новые виды банковских и денежных инструментов заставляют специалистов частично пересматривать свои взгляды. К сожалению, доступ к достоверной и одновременно простой для понимания информации о надежности банков у обычных вкладчиков и заемщиков ограничен. Сами банки ее дают неохотно.

Впрочем, значения многих показателей можно найти в Интернете. Например, такие из них как:

общая ликвидность = Активы/Обязательства

текущая ликвидность = (Межбанковские кредиты + Кредиты юридическим лицам + Кредиты физическим лицам + Ценные бумаги)/(Депозиты физических лиц до востребования + Депозиты юридических лиц до востребования)

достаточность капитала = Капитал/Активы

надежность = Капитал/Обязательства

степень покрытия активов уставным капиталом = Уставный капитал/Активы

рентабельность капитала = (Финансовый результат/Капитал)*100%

рентабельность активов = (Финансовый результат/Активы)*100%

доля доходных активов в суммарных: = (Межбанковские кредиты + Кредиты юр.лицам + Кредиты физ.лицам + Ценные бумаги)/Активы

Для того, чтобы облегчить потребителям задачу, некоторые сайты, экономические издания, независимые рейтинговые агентства проводят серьезную аналитическую работу и периодически публикуют рейтинги надежности, кредитной и депозитной привлекательности банков. Можно привести примеры рейтингов на сайтах:

http://insurua.com/?page_id=6

http://bancassurance.com.ua/ratingbankov

http://www.prostobankir.com.ua/spravochniki/reytingi_bankov

В основном такой информации можно и нужно доверять. Международные рейтинги наших банков выглядят на фоне мировых банковских лидеров очень скромно почти по всем показателям. Но нужно учесть, что коммерческие банки Украины не могут получить рейтинг выше, чем рейтинги самой Украины. А рейтинги нашей страны в последнее время радуют мало. Национальные рейтинги учитывают это и разработали свои рейтинговые оценочные шкалы. Важно внимательно оценивать информацию, как международных специалистов, так и наших. При этом, относиться к этой информации ровно и без нервов. Рейтинги существуют не для того, чтобы сеять панические настроения, а для того, чтобы потребители банковских услуг имели независимую, аналитическую, достоверную информацию.

Работа с банковскими депозитами — это консервативная стратегия. Она сама по себе снимает многие риски (о них пойдет речь ниже).

Часть 2. АЛЬТЕРНАТИВЫ ВЛОЖЕНИЯ ДЕНЕГ.

Конечно, помимо банковских вкладов, есть множество других легальных способов, чтобы приумножить и заработать деньги.

Эти способы автор делит на две части. Активные способы и пассивные.

Понятие «пассивных и активных способов» используется автором не как синоним активных и пассивных операций, а как пассивность или активность владельца свободных денежных средств в использовании этих средств.

Активная позиция предусматривает постоянное личное и заинтересованное участие в зарабатывании денег. Это, в первую очередь, создание своего большого или маленького дела, инвестирование в свой (реже в чужой) бизнес. Сюда же автор относит также валютные спекуляции. Например, популярные ныне спекуляции на рынке Forex. Активные способы автор рассматривать не будет. Это тема отдельного обстоятельного разговора. Единственным замечанием может быть лишь то, что чистая прибыль от предпринимательской деятельности должна быть хотя бы в 2-3 раза больше, чем чистая прибыль от вкладных операций. Ведь занимаясь бизнесом, вы отдаете ему почти все свое время. Тогда как работа с депозитными вкладами не требует таких затрат времени. И бизнес, и валютные спекуляции связаны со значительным риском и психологическими издержками. Поэтому нужно подумать, готовы ли вы к этому.

Пассивная позиция в инвестировании хороша тем, что капитал работает сам, принося дополнительный капитал, и требует минимального участия самого инвестора. Это дает ему возможность заниматься своим любимым делом и … пополнять свой капитал.

Паевые инвестиционные фонды — ПИФы.

Постепенно фондовый рынок Украины развивается. Трудно, через кризисы, потрясения, но развивается. Финансовый кризис, при всей его жесткости и разрушительности, действует на все финансовые институты как нож хирурга. Он безошибочно показывает где, в каких финансовых организациях были проблемы, и вскрывает язвы и нарывы. В спокойное время многие проблемные финансовые институты могли скрывать свои трудности. Также во время кризиса работает «принцип домино». Падает одна проблемная структура, за ней остальные. Устоять могут либо самодостаточные, либо те, кому помогло государство.

Паевые инвестиционные фонды (ПИФ) были у всех на слуху в 2007 году, во время бума на хилом финансовом рынке Украины. Некоторые закрытые ПИФ достигли в 2007 году доходности в 150-200% годовых.

Паевые инвестиционные фонды формируются компаниями по управлению активами (КУА). Инвесторы выкупают паи ПИФов. Банки-хранители на своих счетах содержат приобретенные вкладчиком сертификаты ПИФа. При инвестировании вкладчик заключает договор о покупке сертификатов, открывает банковский счет в ценных бумагах. ПИФы собранные средства инвесторов вкладывают в различные финансовые инструменты — акции, облигации, депозиты. ПИФы бывают разных видов в зависимости от возможности входа и выхода из них, а также в зависимости от того в какие финансовые инструменты они вкладывают деньги.

Открытый ПИФ — фонд, паи которого можно продать практически в любой момент. Он наименее рисковый, но доходность у таких фондов меньше, чем у других видов ПИФов.

Паи закрытого фонда можно продать только по окончании срока его действия. Закрытые фонды наиболее прибыльные. Однако и риски инвестирования выше, чем в ПИФах других видов

Интервальный — фонд менее рисковый, чем закрытый, но более рисковый, чем открытый. Его паи можно продать только в определённые даты или промежутки времени.

Агрессивный ПИФ наполняет свой портфель из наиболее быстрорастущих и перспективных акций. В случае успеха, доходность таких фондов наиболее высока. Однако инвесторы этих фондов и рискуют гораздо выше.

Сбалансированный ПИФ инвестирует средства в акции различных компаний из разных отраслей.

В смешанном ПИФе средства фонда размещаются и в акции, и в облигации, и в банковские депозиты. Это значительно уменьшает риски инвестора. При этом снижается и доходность.

К достоинствам ПИФов можно отнести следующие: возможность получить высокую доходность, возможность управлять риском.

Недостатки ПИФов это продолжение его достоинств: высокая доходность не гарантирована (можно потерять не только проценты, но и часть инвестированных средств), полученный доход облагается подоходным налогом. Сам ПИФ берет с клиентов значительные комиссионные.

В настоящее время, во время кризиса и рынок ценных бумаг и паевые инвестиционные фонды переживают тяжелые времена. Произошел обвал рынка в 2008 и болезненная стагнация в дальнейшем. В 2010-2011 годах ситуация продолжает оставаться сложной и неустойчивой. Возможно, что в ближайшем будущем рынок оживет и те из инвесторов, кто предпочитает риск, смогут неплохо заработать.

Выводы. Общее количество привлеченных в ПИФы средств составляет лишь долю процента от вложенных средств в банковские депозиты. Тогда как в развитых странах инвестиционные фонды собирают больше половины средств. Это значит, что у нас в стране этот рынок в стадии становления. В настоящее время можно присматриваться к этому способу вложения средств. Но большие суммы консервативные инвесторы ПИФам не доверят. Этот способ инвестирования пока не годится для живущих в провинции.

Страховые компании.

Страховые компании (страховщики) собирают страховые премии. Страховая премия — это разовый или периодический платеж страхователя, за возможность в случае наступления страхового события получить некоторую сумму денег или получить услугу (медицинскую, например). Доходом страховой компании (СК) является разница между суммой страховых премий и общей суммой страховых платежей. Кроме этого, страховые компании временно неработающие денежные средства инвестируют для получения дополнительного дохода. Например, кладут на депозиты в банк или покупают облигации внутреннего государственного займа (ОВГЗ). Понятно, что сумма доходов должна превышать сумму расходов страховой компании. Так действуют любые коммерческие компании.

Что такое страховой платеж? Это плата за оказание страховой услуги. Она расчетная. Расчет величины страхового платежа называется актуарным расчетом. В этих актуарных расчетах вся истина и зарыта. Актуарные расчеты — это военная тайна страховщиков.  Берегут они ее пуще Мальчиша-Кибальчиша из сказки Аркадия Гайдара. Узнать ее трудно даже проклятым буржуинам (привет моим ровесникам). . Если серьезно, то страховые платежи часто завышены во много раз. Это похоже на лотерею. Собрал организатор лотереи миллион, а в виде выигрыша может отдать 97% этой суммы, а может и 30%. Есть разница? Также и в ваших отношениях со страховой компанией. Когда зайдете в страховую компанию, то попросите показать актуарные расчеты или спросите о величине убыточности страховой компании. Посмотрите на реакцию. Если бурная, можете отступать на заранее завоеванные позиции.

Берегут они ее пуще Мальчиша-Кибальчиша из сказки Аркадия Гайдара. Узнать ее трудно даже проклятым буржуинам (привет моим ровесникам). . Если серьезно, то страховые платежи часто завышены во много раз. Это похоже на лотерею. Собрал организатор лотереи миллион, а в виде выигрыша может отдать 97% этой суммы, а может и 30%. Есть разница? Также и в ваших отношениях со страховой компанией. Когда зайдете в страховую компанию, то попросите показать актуарные расчеты или спросите о величине убыточности страховой компании. Посмотрите на реакцию. Если бурная, можете отступать на заранее завоеванные позиции.

Для того, чтобы оценить работу страховой компании, лучше всего подходит показатель убыточности страховой компании, а также процент и величина выплат в связи с произошедшими страховыми случаями.

Самый универсальный показатель — это показатель убыточности страховой компании. Убыточность страховой компании — это отношение суммарных выплат СК страхователям к общей величине собранных страховых премий, выраженная в процентах. К примеру, показатель убыточности СК равен 20%. Не думайте, что это плохо. Наоборот, отлично для страховой компании. Это значит, что она выплатила в пять раз меньше средств, чем собрала в виде страховых платежей. Собрала 100%, а выплатила — 20%. Что соответствует рентабельности коммерческого предприятия в 500%!!! Вы думаете это редкость? Отнюдь. Были в 21 веке годы, когда показатель убыточности СК был равен 7-10%. Поняли, к чему я клоню?

Страховой рынок у нас в стадии становления. Рынок этот во многом закрытый. К сожалению, некоторые страховые компании созданы специально для отмывания денег по «серым» схемам и оптимизации денежных потоков. С другой стороны, с течением лет страховой рынок становится все же прозрачней и понятней. Появляются добросовестные страховщики, которые дорожат своей репутацией.

Я не против страховых компаний. Они играют в рыночной системе роль амортизатора. В идеале уменьшают ваши риски, распределяя их между многими участниками рыночного процесса. Кроме того, есть обязательные виды страхования, от которых не уйти. Но использовать страховые продукты в качестве механизма для получения дополнительного дохода я бы не советовал. Это не касается западных страховых компаний, у которых коэффициент убыточности равен 70-95%. Но у них вы не заработаете большого дохода. Пока же будем разбираться в хитросплетениях актуарных расчетов и читать экономическую прессу,

Кредитные союзы.

Кредитные союзы (КС) создаются физическими лицами. Для вступления необходимо внести вступительный взнос. Обычно сумма эта колеблется в пределах от 15 до 60 гривень. Кредитный союз выдает кредиты своим членам. Хотя кредитные союзы занимаются такими же, по сути, операциями, как и банки, но регулируются они различным образом. Для нашего рассмотрения важно следующее. Кредитные союзы выплачивают по депозитам более высокие проценты, нежели банки. Обычно превышение составляет от 3% до 6%. Кредиты выдают также под более высокий процент. Кредиты у КС берут охотно, так как требования у кредитных союзов к залоговому имуществу ниже, да и опытных специалистов по оценке имущества в мелких кредитных союзах найти сложнее, чем в банках.

Популярность кредитных союзов до кризиса 2008 года была высока не только благодаря доступности кредитов и высоким процентным ставкам по депозитам, но и благодаря тому, что кредитные союзы зачастую работают там, где банков попросту нет. Примерно половина кредитных союзов работает в сельской местности.

С точки зрения получения дополнительного дохода, кредитные союзы обладают ярко выраженными достоинствами и недостатками.

Достоинства. Очень высокая процентная ставка. Гораздо выше банковской. И если банковская ставка годового депозита в гривне в среднем на 2-4% выше годовой инфляции, то такой же депозит в кредитном союзе даст превышение над инфляцией — 5-10%. Это очень хорошо для дальнейшей капитализации денежных средств. Причем не номинального, а реального, то есть очищенного от инфляции. На этом достоинства заканчиваются.

Недостатки. Вклады в кредитном союзе ничем не защищены. Вы отдаете деньги на свой страх и риск. Государственный фонд гарантирования вкладов физических лиц гарантирует выплату банковских вкладов, но не вкладов кредитного союза. Поэтому хоть и с трудностями, все вкладчики ликвидированных в течение 2009-2010 годов банков получили свои вклады, а вкладчики разоренных кредитных союзов их потеряли. И это горькая истина. Кредитные союзы хотят создать фонд гарантирования вкладов в КС, но пока этот вопрос не решен. Многие кредитные союзы громко заявляют, что вклады застрахованы в страховых компаниях, но это чаще всего лишь фикция. Например, вам предлагают страховаться в одной страховой компании, но ни в коем случае ни в какой другой. Уже одно это чрезвычайно подозрительно и похоже на банальный сговор. К тому же страховые компании сами показали свою неустойчивость во время финансового кризиса.

Вывод. Во время кризиса советую не смотреть в сторону кредитных союзов. Даже, если будет принято решение о создании фонда гарантирования вкладов членов кредитных союзов (что маловероятно), то этот фонд еще необходимо наполнить. А это процесс не на один год. Кроме того, отчисления в данный фонд приведут к существенному снижению процентов по депозитному вкладу. Во время стабилизации экономики можно пользоваться услугами хорошо зарекомендовавших кредитных союзов, особенно тех, кто прошел кризис и доказал свою устойчивость в течение минимум 5 лет. Не забудьте узнать, имеет ли кредитный союз свидетельство про регистрацию в Госфинуслуг и лицензию на осуществление деятельности по приёму вкладов у населения.

Мой совет — доверяйте кредитным союзам суммы не большие, чем в 10% от общей суммы ваших накоплений.

Пенсионные негосударственные фонды.

Не буду подробно вдаваться в описание деятельности пенсионных негосударственных фондов (ПНФ). Пока они не успели еще достаточно себя зарекомендовать. ПНФ в основном аккумулируют средства предприятий, которые платят взносы за своих работников. С отдельными физическими лицами работают неохотно. На Западе пенсионные фонды мощные финансовые институты, которые на равных соревнуются с банками, страховыми компаниями и инвестиционными фондами. У нас до этой идиллии далеко. Основной смысл деятельности ПНФ следующий. Вы вносите регулярно взносы в фонд, а профессионалы-финансисты распоряжаются ими, инвестируют средства, а полученный доход делят между вами и собой. Вам деньги достаются тогда, когда вы выходите на пенсию. Вы получаете дополнительные средства. Таким образом, ваша пенсия увеличивается. Все здорово, если за вас платит предприятие, а вы пожинаете плоды. Хуже, когда вы сами вносите взносы. В этом случае, у нас пуганых всеми финансовыми страхами, возникает резонный вопрос. А может я самостоятельно смогу толково распорядиться своими деньгами? Ведь, если вы серьезно задумали заниматься персональными инвестициями, причем не временно, а постоянно, то вам лучше ими распоряжаться самостоятельно, используя все выгодные финансовые инструменты. Ведь себе мы доверяем больше.

Вывод. Доверять деньги физического лица негосударственным пенсионным фондам можно будет только тогда, когда они докажут свою работоспособность и лояльность к своим рядовым клиентам. Когда расчеты покажут, что профессионалы-финансисты основную часть заработанных денег направляют действительно на выплату своим клиентам. Подождем лет 10, потом проанализируем ситуацию. Если предприятие, на котором вы работаете, вносит в ПНФ взносы в вашу пользу, то так тому и быть. Ведь, происходит это централизовано, и психологически вы не ощущаете никакого финансового бремени.

Покупка облигаций внутреннего государственного займа.

Один из способов инвестиций — покупка облигаций внутреннего государственного займа. Выпускает облигации государство. Такого рода ценные бумаги считаются наиболее надежными ценными бумагами. Государство самый надежный должник. В крайнем случае, государство может допечатать недостающие деньги. . ОВГЗ выпускаются на различный срок. По истечении срока обращения, облигации гасятся, и ее владельцу выплачивается заранее оговоренный процент. Облигации можно купить не только на первичном рынке, то есть при их размещении, но и на вторичном рынке, поскольку облигации свободно обращаются на рынке. Физическое или юридическое лицо не может самостоятельно купить облигации. Это делает банк для себя или по поручению клиента. За свои услуги банк берет определенную сумму комиссионных.

Как правило, наиболее надежные бумаги приносят меньший доход. Поэтому обычно нельзя рассматривать покупку ОВГЗ как наиболее прибыльный вид инвестирования. Но иногда, когда государству срочно нужны большие суммы денег, оно значительно увеличивает размер выплачиваемого процента. Иногда выигрыш может быть огромен. На заре введения в обращение облигаций внутреннего государственного займа в 1996-1997 годах проценты были заоблачными. Были выпуски, когда держатель облигации мог заработать за год более 100% годовых в валюте. Тогда государство внедряло новый вид финансового инструмента, стабилизировало рынок, вводило гривну. Большинство предприятий помнили трудности 1992-1995 годов и не спешили покупать ценные бумаги. Заработали на покупке ОВГЗ немногие банки, наиболее прозорливые компании и некоторые физические лица, которые хорошо разбирались в специфике финансового рынка. Постепенно ставки упали. И сейчас ставки колеблются в районе ставки рефинансирования. В среднем доходность ОВГЗ меньше процентной ставки годового депозита.

Вывод. В общем случае, для того, чтобы заработать на облигациях внутреннего государственного займа, надо хорошо разбираться в финансовом механизме их обращения. Для рядового вкладчика такой способ не слишком подходящий.

Банковская ячейка.

Большинство средних и крупных банков предлагают своим клиентам воспользоваться такой услугой, как хранение ценностей и денег в банковской ячейке. Клиент банка арендует на некоторый срок банковскую ячейку определенного объема и хранит в ней важные документы, деньги, украшения, золото. Не будем касаться хранения украшений и документов, а остановимся на хранении денег и золота.

Храня в ячейке деньги и золото, вы, несомненно, оберегаете себя от такой случайности, как банкротство банка. Также многократно уменьшается риск похищения ценностей из вашей квартиры или дома. Хотя, если смотреть американские блокбастеры… Уже зафиксированы случаи воровства сотрудниками банков ценностей клиентов. Случаи единичные. Поэтому пока можно высоко оценить надежность хранения денег и драгоценностей в банковских ячейках.

Однако если инфляция составляет величину большую 2-3%, то такая альтернатива для хранения денег сомнительна. Ваши деньги будут быстро обесцениваться. В этом случае предпочтительнее хранить денежные средства в валюте.

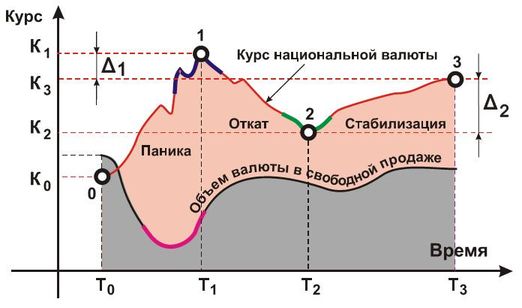

Покупка валюты и ее хранение в «чулке».

Хранение наличных денежных средств в твердой валюте — один из способов уменьшения риска потерять значительные денежные средства. Но он позволяет убрать лишь один риск. Риск резкого обесценения национальной валюты, которая пока не входит в состав твердых валют. Если перед резким обесценением национальной валюты купить доллары или евро, то, несомненно, это правильное решение. Но, к сожалению, об этом моменте вам на ушко никто не нашепчет. После обесценения национальной валюты срочно покупать иностранную валюту уже поздно. Хотя паника в это время только разгорается. Многие настолько теряют голову, что меняют валюту из одного вида в другой несколько раз. И теряют от 1% до 3% ее стоимости за один акт обмена. Тогда как увеличить количество валюты на 7-12% можно с помощью валютного депозита не менее, чем за год. Если вы один раз сделаете операцию доллар-гривня-доллар, то потеряете 2-2,5%, что будет соответствовать 2-3 месяцам работы валютного вклада. Маржа (разница цены покупки-продажи) по евро еще выше. На обмене евро-гривня-евро вы потеряете 3-6%, а это уже 3-12 месяцев работы депозита в евро. Во время максимального ажиотажа маржа увеличивается против обычной в 2 раза. Так что подобные метания абсолютно невыгодны. Вы ведь не меняла, который как раз и зарабатывает на разнице курсов.

Можно однозначно сказать, что хранение денег «в чулке» (или, если хотите «под матрацем») невыгодно. Да, инфляция постепенно съедает сбережения в гривне. Но постепенно обесцениваются все виды валют, поэтому нельзя надеяться на сохранение своих наличных сбережений, держа их в любой валюте. Тем более, что такие проценты по депозитам в валюте вы вряд ли найдете в других странах. Мало кто понимает уникальность Украины, живя в самой Украине.

Если вы обычный человек, который получает информацию о курсах валют из газет и телевидения, то вы никогда не сможете предусмотреть, в какую сторону качнется маятник курса той или иной валюты. Более того, никто не сможет. На курс влияют сотни факторов. Из них большинство факторов риска в данной ситуации малозначимы, до десятка причин значительны и только один-три фактора решающие. Вот эти решающие факторы в большей степени и воздействуют на курс валюты. Но что самое неприятное для экспертов — через некоторое время важность факторов может поменяться местами. Поэтому любые долгосрочные прогнозы исполняются только до момента краха, до катастрофы. Крах перечеркивает прогнозы. А точного срока катастрофы не знает никто. Если, конечно, катастрофа не планируется самими власть имущими и финансы предержащими (хотя это преступление). Самый лучший вариант быть готовым к катастрофе всегда. Но это значит, что нужно рассчитывать не на самую высокую доходность одной из валют, а на несколько меньшую доходность корзины валют.

Эти строки автор пишет в апреле 2011 года. Финансовый кризис продолжается. Гривня обрушилась в 2008 году на 60%. В 2009 курс гривни к евро и доллару несколько раз дергался в большую сторону, но в конце-концов стабилизировался на уровне 7,9-8,0 гривень за доллар и 11 — 11,5 гривень за евро. Листая старые и новые прогнозы курса валют, я прихожу к одному и тому же выводу. Статьи большинства экспертов нужны для обеспечения работой самих экспертов. Например, прогнозы курса гривни к доллару в 2008-2011 годах варьировались в пределах от 6,5 до 15 грн/$. Если кто-то считает, что нужно взять среднеарифметическую от этих двух крайних курсов, то опять-таки окажется неправ. А вдруг автор этой книги пропустил еще какой-то прогноз?

Если говорить серьезно, то хранить все деньги в твердой валюте следует только в том случае, если планируется крупная покупка в валюте или переезд на ПМЖ. В остальных случаях я рекомендую пользоваться корзиной валют. Для Украины, с моей точки зрения, будет оптимально держать 50% в гривне, 30% в евро и 20% в долларах. Такая корзина валют амортизирует любые удары валютного рынка Украины. Тому, кто имеет тесные связи с Россией, следует несколько скорректировать доли валют в корзине. Например, 40% в гривне, 10% в рублях, 30% в евро. 20% в долларах. Понятно, что сразу составить такую корзину трудно. Но постепенно надо. Когда корзина валют будет составлена, вы перестанете шарахаться от каждого скачка курса валют и будете спокойно жить и планировать свое будущее. Главное помнить, какую цель вы при этом преследуете. Вышеописанная стратегия не высоко-прибыльная, но самая безрисковая. Я пишу книгу не для любителей сжигать адреналин в финансово-валютных баталиях. А для тех, кто спокойно, без пара и свиста через 10 лет будет получать в месяц не одну, а две зарплаты. То есть не тринадцатую в декабре, а двадцать пятую. А тринадцатую будете получать, если останетесь без работы.

Все вышеизложенные соображения по поводу корзины валют не означают, что валюту нужно держать дома. Нет, конечно. Пропорция дом-банк также должна быть соблюдена. Примерно 10-15% дома, остальные 85-90% средств должны работать. Как? Об этом в главах 2 и 3.

Многие, кто еще держит сбережения дома, мотивируют свое решение тем, что банки ненадежны, что возможен финансовый кризис, скачки курсов валют. То, что кризис возможен, мы знаем. Если во время кризиса отдельные банки лопнут, а остальные преодолеют опасный период, то вкладчик получит из банков-банкротов свой вклад, если тот не превышает 150 000 гривень или эквивалентной суммы в валюте. Если кризис будет системный, жесткий, который не пощадит ни один банк, то ваш денежный капитал значительно похудеет независимо от того, где он находился — дома или в банке. Конечно, денежные средства на руках более ликвидны. Их можно сразу же на что-то потратить. Но потратить «на что-то» глупо, надо покупать нужное. Кроме того, во время паники, цены на все товары и услуги резко и непропорционально высоко подскакивают. Ведь цена обязательно будет формироваться под давлением «ажиотажного спроса». И в этом случае лучше немного переждать.

Пережиток хранить деньги «в чулке», объясняется страхом перед инфляцией подобной гиперинфляции 1991-1994 годов. Однако, вряд ли что-либо подобное произойдет сейчас. Слишком уникальная ситуация была тогда. Распад СССР, переход от недосоциализма к дикому капитализму. В Украине и России сегодня вполне развитый рынок банковских услуг, в нем растет доля зарубежного, а значит осторожного капитала. Значительно вырос опыт финансистов, рынок конкурентный. Несомненно, что нынешний мировой финансовый кризис опасен: некоторые банки ликвидированы, несколько ещё обанкротятся, обрушился рынок акций, огромные трудности у кредитных союзов и страховщиков. Опасаться за свои сбережения нужно. Но гиперинфляции не будет. Более того, даже в условиях кризиса можно успешно управлять своими деньгами. Именно во время кризиса это и надо делать. Возможности для этого есть.

Покупка золота, других благородных металлов и монет.

С золотом связаны следующие способы сохранения и приумножение своих денег.

Покупка монет и изделий из золота. В качестве инвестиционной стратегии это плохой вариант. Золотые, серебряные монеты не являются банковскими металлами. Их проба также не соответствует банковскому металлу. Теоретически рост стоимости монет из благородных металлов соответствует росту цен на слитки из соответствующего металла. Но! Если вы не коллекционер, никогда не покупайте монеты. Монеты — малоликвидный товар. При попытке продать монеты, вы столкнетесь с теми же коллекционерами, которые своего не упустят. Купят по заниженной цене. Сами коллекционеры покупают монеты на специальных распродажах, где цена заметно ниже. Монеты легко хранить, но и легко потерять. Один из лучших способов избавиться от монет, подарить монету друзьям в честь какого-то события или юбилея. Исключением являются так называемые инвестиционные монеты. Они чеканятся специально.

Покупка банковского золота. Инвестиции в золото хороши как стратегический инструмент. В долговременной перспективе стоимость золота стабильно растет. В отдельные периоды этот рост весьма значителен. Например, осенью 2007 года мир потрясла золотая лихорадка. На мировом рынке стоимость золота повысилась с конца 2006 года по август 2011 почти в три раза. Это соответствует среднегодовому росту в 25-27% на протяжении пяти лет. Такой рост стимулировал ажиотаж, во время которого непрофессионалы покупали уже подорожавший металл. Сказать, что будет в 2012-2013 годах, трудно. Обычно золото и фондовые индексы растут в противофазе. Чем хуже ситуация на мировых биржах, тем быстрее растет цена на золото.

Банковское золото продают немногие банки. Как правило, они предоставляют возможность заключить «золотой депозит», то есть положить под относительно небольшой процент золото в рост. Если покупать золото, то лучше слитком в 100 грамм. В этом случае каждый грамм золота обойдется вам дешевле, чем, если покупать мелкие слитки. Банки без проблем принимают золото в слитках. Основной недостаток инвестиций в золото — это большая разница между ценой покупки и продажи. В спокойное время она может быть 10%, но иногда достигает в Украине и 20-25%. Основной вывод. Если вы готовы расстаться с некоторой суммой денег надолго (3-5 лет), то можно покупать слиточное золото. Но больше 10-15% сбережений вкладывать в золото я не рекомендую.

Напоследок, о «золотом» депозите. Суть этого депозита заключается в том, что вы оставляете золото на определенный срок банку, а банк выплачивает вам скромный процент. Обычно в пределах 2-5% годовых. Такой депозит может быть более выгоден, чем обычный валютный или гривневый депозит, только в период высокой инфляции и роста стоимости золота на мировых рынках.

Покупка недвижимости и сдача ее в аренду.

В настоящее время (середина 2011 — начало 2012 года) говорить о выгодности покупки недвижимости для получения дохода рано. Рынок недвижимости еще окончательно не просел. Все потенциальные покупатели ждут уменьшения цен на недвижимость. В 2011-2012 ситуация для такого вида получения дохода улучшится. Можно будет покупать недвижимость и сдавать ее в аренду. Однако ждать, что годовая сумма аренды будет превышать годовой процент по гривневому депозитному вкладу, не приходится. Кроме того, недвижимость требует и дополнительных расходов на ремонт. С арендной платы необходимо платить подоходный налог. Следовательно, это нужно учесть в расчете. Конечно, очень многие владельцы домов и квартир, сдаваемых в аренду, подоходный налог не платят. Но рассчитывать на либеральность фискальных служб не следует. Во время выхода из тяжелейшего для Украины кризиса власти будут использовать все возможности для пополнения бюджета.

Время для получения спекулятивного дохода от недвижимости типа «купил по меньшей цене сегодня — продал по большей цене завтра» прошло надолго. И дело вовсе не в том, что цены уже не будут расти. Скорее всего, они начнут расти со второй половины 2012 года или с 2013 года, но темпы роста будут недостаточны для получения дохода, большего, чем средний процент годовых по депозиту. А ликвидность недвижимости во время стагнации низкая.

Кроме того, у большинства населения нет денег на покупку недвижимости, а тем более для спекуляций с нею. Книга же написана для тех, кто хочет получать дополнительный доход практически с нуля.

Вывод. Покупку недвижимости можно рассматривать сейчас только как стратегическую цель. Для получения «быстрых» и ликвидных денег этот способ не годится.

Покупка антиквариата, старинной мебели, предметов искусств.

Этим должны заниматься только профессионалы. Нравится картина — покупайте. Но не рассчитывайте, что она принесет вам доход.

Отдать в рост частным лицам.

Один из самых рисковых типов вложений. Не советую этого делать, какой бы процент вам ни сулили. Ведь, если вам предлагают 100% годовых, то почему не взять деньги в банке? Ведь там процент ниже. Скорее всего, у просителя уже есть проблемы с банками. Возможно, он уже занесен в реестр неплательщиков.

Хотите потерять друга — дайте ему денег взаймы. Если это лучший друг, можете дать, но внутренне, на всякий случай, распрощайтесь с деньгами. Давать деньги знакомым можно только в том случае, если это оформлено нотариально. В этом нет ничего зазорного и обидного. Заключают же брачные контракты молодожены.

Депозитные вклады.

Депозитные банковские вклады очень популярны в сравнении с остальными способами инвестирования денег. Этот способ инвестирования относительно понятен. Он не слишком рискован. И в то же время способен приносить существенный доход, а не только сохранять накопления. Разберемся подробнее с депозитными вкладами.

Часть 3. ДЕПОЗИТЫ И ДОГОВОРЫ.

Срочные депозиты.

Термин «срочные депозиты» от слова «срок». То есть деньги отдаются на определенный срок. По сроку действия депозиты подразделяют на краткосрочные, среднесрочные и долгосрочные. В развитых странах краткосрочные депозиты предусматривают отдачу денег вкладчиком на срок до 1-2 лет. Если этот срок 2-5 лет, то вклад считается среднесрочным, а если отдаются на больший срок, то это долгосрочные вложения. Для нашей рисковой экономики это кажется фантастикой. У нас долгосрочными вложениями часто называют вклады на срок свыше 1 года.

До кризиса в Украине средний срок вклада был около года. В кризис 2008-2010 годов уменьшилась общая сумма депозитных вкладов и число вкладчиков. Снизился и средний срок вклада. В кризис средний срок вклада составил всего полгода. Это плохой показатель для финансового рынка, который у нас держится в основном на депозитах юридических и физических лиц. В 2010-2011 годах наблюдается существенный приток денег вкладчиков. Прежде всего, физических лиц. Средний срок вклада стал увеличиваться.

Наиболее мобильные депозиты делают юридические лица. Это понятно. Лишние деньги у предприятий бывают редко. В основном это деньги страховых, инвестиционных компаний, образовательных, медицинских учреждений, средства, которые накапливают для дальнейших инвестиций. Во время кризиса депозитные средства юридических лиц уменьшаются наиболее быстро. Причина в том, что депозиты юридических лиц никак не защищены законодательно. Поэтому предприятия стараются изъять средства во время кризиса как можно быстрее и без потерь. Можно, конечно, застраховать риск потери депозитов, но это дорого. К тому же во время кризиса многие страховые компании сами потеряли доступ ко многим своим вкладам, а, следовательно, надеяться на быстрое страховое возмещение в таких условиях трудно.

Деньги физических лиц считаются для банков привлекательными ресурсами. Депозитчики — это самые консервативные инвесторы. Пенсионеры — самые консервативные из инвесторов физических лиц. Часто копят «на черный день». Это тоже признак нашего постсоветского бытия. Поэтому одновременно смешна и грустна у нас шутка — «Так долго копил на черный день, что никак не мог дождаться, когда этот день наступит».

Депозиты физических лиц лучше защищены. Государство старается помочь вкладчикам, попавшим в беду. Не потому что доброе. Просто расплачиваемся за это все равно мы сами. А допустить отток всех средств со срочных депозитных счетов — гибель для финансового рынка. В 2008-2009 годах количество средств на депозитах уменьшилось на 20-25%. В конце 2009 началось медленное восстановление депозитной базы. Так как во время кризиса ощущается дефицит свободных денежных средств, особенно в национальной валюте, то ставки по депозитам заметно подросли. А инфляция по этой же причине теоретически должна падать. У нас, правда, не всегда так происходит. Но если национальный банк не печатает новых денег, не подкрепленных ростом товаров и услуг, то инфляция постепенно снижается. Кризисное время — рисковое время. Но зато разница между годовой процентной ставкой по депозиту и уровнем инфляции положительна и наибольшая по величине. Например, в начале 2010 года можно было разместить на год или даже на полгода деньги под 21-22% годовых даже в крупных банках, тогда как инфляция по итогам 2010 года составила по данным Госкомстата Украины 9,1%. Тот, кто не испугался разместить гривни в украинских банках в 2010 году, за год заработал 12-13% от суммы вклада. Европейские вкладчики отдыхают. И это реальных, а не номинальных денег. В докризисные годы этот процент меньше и составляет от 0 до 4%. Как это ни странно — кризисный год для сообразительного вкладчика равен нескольким благополучным и спокойным. Практика показывает, что заработать в кризис реально. Валютные депозиты также в это время привлекательны.

Гражданский кодекс Украины предусматривает возможность расторжения срочного депозитного вклада в любой момент по желанию владельца денег. Но при этом не гарантируется выплата полной суммы процентов. При желании расторгнуть договор необходимо заранее предупредить банк. Возможность досрочно расторгнуть договор не нравится банкирам, так как во время паники такое законное право провоцирует очень быстрый отток денег клиентов из банков. Банкиры пытаются сделать все, чтобы в Гражданском кодексе исчезла возможность для вкладчика расторгнуть депозитный договор в любой момент времени. На момент написания книги эта норма сохраняется.

По валюте вклада срочные вклады разделяются на вклады в национальной валюте, валютные и мультивалютные.

И вклады в национальной валюте и валютные вклады по механизму действия, правам и обязанностям вкладчика, как правило, ничем не отличаются друг от друга. Различаются они процентной ставкой и выплачиваемым процентом в случае досрочного расторжения вклада. Поэтому все советы этой книги распространяются на вклады с любой валютой.

Вклады «до востребования», «кошельки».

С точки зрения изъятия депозиты можно разделить на срочные вклады и вклады «до востребования».

Вклад «до востребования» позволяет свободно распоряжаться своими средствами. То есть, вы можете без предупреждения воспользоваться своими деньгами и имеете возможность пополнения своего вклада. Однако процентная ставка у таких вкладов небольшая. Она не превышает 2-3% годовых. Процент небольшой, но надо учитывать, что банк должен резервировать определенную сумму на своем корреспондентском счету для выполнения обязательств перед клиентом. Вклад «до востребования удобен тем, что вы можете воспользоваться своими деньгами для оплаты товаров и услуг. Можно перевести деньги в другие банковские учреждения.

В последнее время появился гибридный вид вклада, который я условно назвал «кошельком». Суть этого вида вклада в следующем. Вы заключаете с банком договор о вкладе, который предусматривает неснижаемый остаток средств. Скажем, 500 гривень. Вы можете в любой момент пополнить этот вклад, а также снять некоторую сумму, но при этом остаток средств не должен быть меньше величины неснижаемого остатка.

С точки зрения вкладчика, вклад-»кошелек» мало чем отличается от вклада «до востребования». Основное отличие — величина процентной ставки. В период стабильного роста экономики все банки развивались быстро. Но рынок не был еще окончательно поделен, и банки спешили его наполнить. Одним из результатов конкуренции стало массовое использование вкладов типа «кошелек». Несомненно, что вкладчики от этого выиграли. Процентная ставка таких вкладов в 2009-2010 годах достигала 14% годовых. В дальнейшем ставка таких вкладов была снижена банками в 1,8-2,5 раза. Банки часто пользуются своим правом и изменяют ставку по вкладам этого типа. Сейчас можно встретить «кошелек» со ставкой в 7-8% годовых.

Вклад типа «кошелек» скрывается в депозитных программах банков под различными названиями. Поэтому, если вас заинтересовал такой вклад, то следует проконсультироваться с работниками банка. Иметь хотя бы один вклад-»кошелек» выгодно. Желательно заключить его в банке, который находится в непосредственной близости от вашего дома.

Карточные депозиты

Как правило, карточные депозиты используются для свободного распоряжения своими средствами. В последнее время такие вклады типа карточка-»кошелек» очень популярны и приносят неплохие проценты до 6-9% годовых в национальной валюте). Некоторые вклады такого типа не используют карточки. Это несколько ограничивает их возможности, так как нет возможности воспользоваться своими деньгами в нерабочее время (в субботу, воскресенье, праздничные дни). Карточки не имеют таких недостатков, предоставляя круглосуточный допуск вкладчика к своим средствам. Кроме того, нужно помнить, что если вы воспользуетесь банкоматами банков-партнеров, то процент за снятие будет невелик. Примерно 0,5-1% от суммы снятия. Иногда применяется минимальная абсолютная сумма для оплаты услуги. В банкоматах других банков такая операция обойдется дороже. Часто используется несколько необычная услуга. Вы платите деньги за право узнать остаток своих денег на карточке. Автор несколько раз оплатил свое любопытство в одном из банков по 60 копеек за один просмотр. Когда я задал вопрос о наличии подобной услуги в других банках, последовало удивление и отрицательный ответ. Будьте готовы к этой и другим «услугам» в ваших «интересах». Маленьким хитростям банков нет предела.

Практика показывает, что карточные договоры очень объемные. В разных банках перечни платных услуг могут значительно отличаться. Поэтому такие договоры необходимо читать внимательно, так как ваши траты могут оказаться довольно значительными. Особенно, если размер денег на карточке невелик, а тарифы исчисляются в абсолютном размере.

В целом карточные счета, на которые начисляется значительный процент на остаток средств, удобны и популярны.

Банковские сберегательные сертификаты.

Потенциально привлекательным средством для хранения, сбережения и приумножения денежных средств является сберегательный сертификат. Это ценная бумага, которую может приобрести физическое лицо.

Сберегательные сертификаты сочетают две функции: функцию депозита, который приносит доход в виде процентов, и функцию ценной бумаги, что дает право дарить, продавать, передавать, закладывать ее по желанию держателя (действия осуществляются без регистрации со стороны банка). Таким образом, при меньшей процентной ставке сберегательный сертификат имеет большую ликвидность. Хотя обычно процентная ставка по депозитным сертификатам несколько ниже, чем по обычным депозитам, однако депозитный сертификат дает своему владельцу право получать фиксированный процент, указанный в сертификате, который ни при каких обстоятельствах не может быть изменен. Следует отметить, что в отличие от депозитных вкладов, на которые может быть начислен сложный процент, на депозитный сертификат может быть начислен только простой процент, то есть капитализация процентов по депозитному сертификату не происходит.

Сберегательные сертификаты пока не приобрели особой популярности. Скорее всего, это связано с низкой финансовой культурой населения и недостаточностью мер по продвижению этого финансового инструмента на рынке.

Проценты по депозиту и уровень инфляции

Мы уже говорили, что если ваша средняя процентная ставка по депозиту равна уровню инфляции, то вы можете только сберечь свои деньги. Это сам по себе положительный результат. Если вы получили зарплату 5 марта, а потратили деньги 5 апреля того же года, то эти деньги уже потеряли в своей стоимости 1%, если инфляция за месяц составит 1%. Для того, чтобы деньги, как говорят дети, «не портились» есть два варианта. Первый — как можно быстрее потратить деньги, пока они не обесценились. Второй — инвестировать их, в результате сберечь их или приумножить.

Если средний депозитный процент по вашим вкладам в национальной валюте меньше инфляции, то вы теряете деньги. Если равен ему, то вы сберегаете деньги. Если депозитный процент выше, то зарабатываете некоторую сумму денег. Когда я говорю о заработке, речь при этом идет не о номинальном возрастании, когда вы с радостью наблюдаете рост чисел, выражающих количество денег на счетах. Нет. Я говорю о реальном возрастании денег, о росте совокупной покупательной способности ваших вкладов. То есть при правильном инвестировании, вы через некоторое время сможете приобрести большее количество товаров.

Несколько цифр в доказательство этого тезиса. Возьмем гипотетический 2011 год. Предположим, что инфляция за этот год составила 11%. Часть денег вы потратили сразу на необходимые товары. Часть перевели в доллары или евро и отложили «в матрац». Часть оставили лежать на полке. Часть положили на депозит в валюте под 7% процентов годовых. Еще одну часть денег в национальной валюте положили под 11% на квартал и еще три раза перезаключали договор на тех же условиях в течение года. Остальные гривни положили на год под 15% годовых с ежемесячной выплатой процентов. Предположим, что соотношения гривня/доллар и гривня/евро курс валюты в течении года остались стабильными.

Какой результат мы получим через год? Те деньги, которые вы сразу потратили, ничего не потеряли в своей стоимости, превратились в товары и услуги, удовлетворив ваши потребности. Валюта «в матраце» почти сохранила свою стоимость. Немного обесценилась, примерно на 1% в год за счет общемирового обесценения доллара (многие забывают, что доллары и евро — это обычные деньги, с которыми происходят те же процессы и явления, что и с остальными «мягкими» валютами). Гривни, которые год пролежали на полке, обесценились на 11 процентов, а значит через год на них в среднем можно купить на 11% меньше товаров и услуг. Та валюта, которую вы положили под 7% годовых, заработала для вас реальные 6% денег (7% по вкладу минус 1% общемирового обесценения твердой валюты). То есть вы можете приобрести на отечественном рынке на 6% больше товара (еще 1-2% вы потратите на комиссионные банку, когда будете менять валюту в гривню). Те деньги, которые лежали у вас на квартальном депозите, сохранили ваши реальные накопления, то есть номинально заработали за год 11%, но и инфляция составила 11%. То есть реально заработали 11%-11%=0%, что и означает простое сохранение. Ну а те, которые вы положили на год под 15% годовых, заработали для вас реальные: 15%-11%=4%. В Украине и России так обычно и происходит на подъеме экономики и в бескризисные годы

Подведем итоги нашей ситуации при стабильной национальной валюте, но с высоким уровнем инфляции.

Самая плохая стратегия — держать деньги на полке, «в чулке». С этим вроде бы никто не спорит, но многие так поступают. Из боязни. Например, хранят дома 50% своих накоплений в национальной валюте. У этой стратегии есть и достоинство — деньги максимально ликвидны и могут быть использованы сразу же.

Несколько лучшая стратегия — хранить «в чулке» твердую валюту. Но и в этом случае немного теряем на инфляции. Так как законное платежное средство в нашей стране — гривня, то, в конце концов, валюту придется обменять, то есть потерять на комиссионных банку. Ликвидность валюты может быть несколько меньше ликвидности наличной гривни. В особенности, когда необходимо быстро обменять большую сумму в валюте.

Почти равнозначная предыдущей — стратегия держать национальную валюту в банке под относительно невысокий процент на короткий срок. Весь заработок уходит на компенсацию инфляции.